2023-10-18

2023-10-18 835

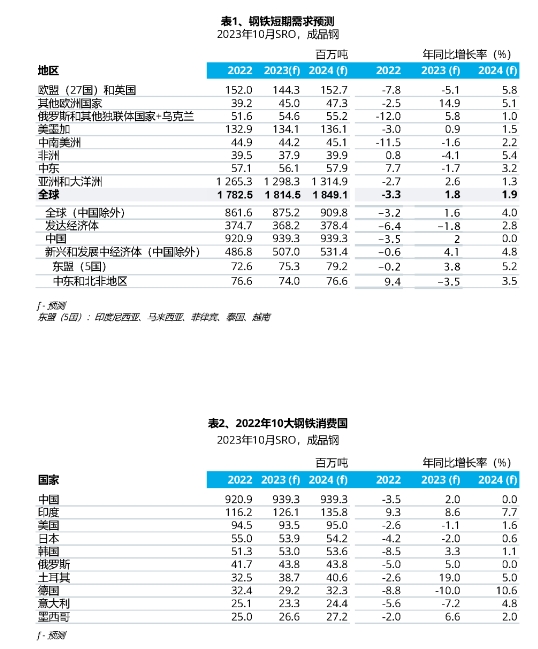

8352023年10月17日,世界鋼鐵協(xié)會(huì)發(fā)布最新版短期(2023年-2024年)鋼鐵需求預(yù)測(cè)報(bào)告。該報(bào)告顯示,全球鋼鐵需求在2022年下降3.3%后,2023年將恢復(fù)性增長(zhǎng)1.8%,達(dá)到18.145億噸。2024年將繼續(xù)保持增長(zhǎng)1.9%,達(dá)到18.491億噸。

世界鋼鐵協(xié)會(huì)市場(chǎng)研究委員會(huì)主席、特爾尼翁公司首席執(zhí)行官M(fèi)áximoVedoya先生在對(duì)本次預(yù)測(cè)結(jié)果發(fā)表評(píng)論時(shí)表示:“鋼鐵市場(chǎng)已經(jīng)體現(xiàn)出高通脹和高利率環(huán)境帶來(lái)的影響。2022年下半年以來(lái),隨著投資和消費(fèi)動(dòng)力的減弱,大多數(shù)行業(yè)和地區(qū)的用鋼行業(yè)市場(chǎng)活動(dòng)都在急劇降溫。這種情況一直持續(xù)到2023年,尤其是歐盟和美國(guó)受到影響。考慮到緊縮性貨幣政策帶來(lái)的延遲效應(yīng),我們預(yù)計(jì)2024年發(fā)達(dá)經(jīng)濟(jì)體的鋼鐵需求將緩慢復(fù)蘇。新興經(jīng)濟(jì)體預(yù)計(jì)將比發(fā)達(dá)經(jīng)濟(jì)體增長(zhǎng)更快,但新興經(jīng)濟(jì)體的表現(xiàn)繼續(xù)分化,亞洲新興經(jīng)濟(jì)體保持著較好的韌性。

我們預(yù)計(jì),中國(guó)房地產(chǎn)市場(chǎng)的形勢(shì)將在今年下半年趨于穩(wěn)定,由于政府采取的應(yīng)對(duì)措施,中國(guó)的鋼鐵需求可能出現(xiàn)小幅正增長(zhǎng)。根據(jù)應(yīng)對(duì)當(dāng)前經(jīng)濟(jì)困難的政策導(dǎo)向,中國(guó)2024年的鋼鐵需求預(yù)測(cè)仍然存在不確定性。我們注意到,中國(guó)經(jīng)濟(jì)正處于結(jié)構(gòu)轉(zhuǎn)型階段,這可能會(huì)增加市場(chǎng)波動(dòng)性和不確定性。其他不確定因素還包括俄羅斯與烏克蘭、以色列與巴勒斯坦等地區(qū)發(fā)生的沖突和動(dòng)亂,這將進(jìn)一步導(dǎo)致油價(jià)上漲和地緣政治經(jīng)濟(jì)形勢(shì)錯(cuò)亂,這兩大因素都將產(chǎn)生下行風(fēng)險(xiǎn)。

值得注意的是,盡管高利率導(dǎo)致建筑業(yè)活動(dòng)減弱,但基礎(chǔ)設(shè)施投資在許多地區(qū),甚至在發(fā)達(dá)經(jīng)濟(jì)體,顯示出積極的發(fā)展勢(shì)頭,這也反映了脫碳努力的效果。”

總體形勢(shì)

在貨幣緊縮的影響下,全球經(jīng)濟(jì)前景繼續(xù)惡化,這對(duì)消費(fèi)和投資都形成了損害。然而,由于經(jīng)濟(jì)放緩,通脹在2023年也開始減弱,這可能會(huì)使貨幣緊縮周期在2024年結(jié)束。不過(guò)對(duì)抗通脹還沒有結(jié)束,并且將持續(xù)受到多重因素的威脅,即:持續(xù)的核心通脹、緊張的就業(yè)市場(chǎng)以及不斷上漲的油價(jià)。

建筑業(yè)受到高利率和高成本環(huán)境的不利影響,尤其是住宅行業(yè)。得益于積極的基礎(chǔ)設(shè)施投資,這在一定程度上緩沖了影響。盡管供應(yīng)鏈瓶頸有所緩解,但制造業(yè)在需求疲軟的情況下繼續(xù)放緩。耐用消費(fèi)品行業(yè)受到的影響尤其嚴(yán)重。隨著訂單積壓和供應(yīng)鏈瓶頸的緩解,汽車行業(yè)將在2023年繼續(xù)恢復(fù)生產(chǎn),從而使許多地區(qū)實(shí)現(xiàn)高增長(zhǎng)。然而,該行業(yè)預(yù)計(jì)將在2024年出現(xiàn)減速。

中國(guó)

一直延續(xù)到2023年的房地產(chǎn)市場(chǎng)蕭條正在給中國(guó)經(jīng)濟(jì)帶來(lái)壓力,導(dǎo)致中國(guó)經(jīng)濟(jì)意外放緩。房地產(chǎn)銷量下滑導(dǎo)致主要房地產(chǎn)開發(fā)商的財(cái)務(wù)狀況出現(xiàn)危機(jī),引發(fā)了人們對(duì)中國(guó)經(jīng)濟(jì)健康狀況的擔(dān)憂。不過(guò),自7月以來(lái)中國(guó)政府積極采取穩(wěn)定經(jīng)濟(jì)的措施,預(yù)計(jì)2023年下半年情況將趨于穩(wěn)定。

第二季度以來(lái),幾乎所有用鋼行業(yè)都出現(xiàn)了疲軟跡象。2023年,土地購(gòu)置、房產(chǎn)銷售和新開工面積等關(guān)鍵房地產(chǎn)指標(biāo)持續(xù)下降。2021-2022年新開工面積的下降抑制了建筑業(yè)活動(dòng),并將在2024年繼續(xù)影響鋼鐵需求。

另一方面,由于政府大力推進(jìn)項(xiàng)目建設(shè),2023年基建投資繼續(xù)保持增長(zhǎng)勢(shì)頭。政府可能會(huì)啟動(dòng)一些額外的基建項(xiàng)目。因此,2023年和2024年的基建投資預(yù)計(jì)將保持適度的正增長(zhǎng)。

制造業(yè)增長(zhǎng)勢(shì)頭也有所減弱,但在2023年將保持適度增長(zhǎng),其中汽車生產(chǎn)將出現(xiàn)正增長(zhǎng),家用電器將出現(xiàn)強(qiáng)勁增長(zhǎng)。由于外部市場(chǎng)環(huán)境惡化,制造業(yè)的增長(zhǎng)勢(shì)頭可能會(huì)進(jìn)一步減弱。

在基建投資和房地產(chǎn)行業(yè)穩(wěn)定發(fā)展的支持下,預(yù)計(jì)2023年的鋼鐵需求將出現(xiàn)2.0%的增長(zhǎng)。2024年的前景并不明朗。房地產(chǎn)市場(chǎng)和出口將繼續(xù)對(duì)鋼鐵需求施加負(fù)面壓力,如果沒有額外的政府支持措施,鋼鐵需求可能會(huì)收縮。然而,假設(shè)政府將采取額外的經(jīng)濟(jì)扶持措施,2024年的鋼鐵需求可能仍然會(huì)維持在2023年水平。如果刺激效果弱于預(yù)期,2023年和2024年都面臨下行風(fēng)險(xiǎn)。

發(fā)達(dá)經(jīng)濟(jì)體

發(fā)達(dá)經(jīng)濟(jì)體的鋼鐵需求在2022年下降6.4%后,預(yù)計(jì)2023年將收縮1.8%,歐洲尤其受到貨幣緊縮和高能源成本的影響。2024年,技術(shù)反彈將使鋼鐵需求增長(zhǎng)2.8%。

歐盟(27國(guó))和英國(guó)

盡管歐盟經(jīng)濟(jì)對(duì)俄烏帶來(lái)的能源危機(jī)的抵御能力強(qiáng)于預(yù)期,但高利率和高能源成本正在給制造業(yè)活動(dòng)帶來(lái)沉重打擊。但汽車行業(yè)的復(fù)蘇仍在繼續(xù)。盡管經(jīng)濟(jì)持續(xù)復(fù)蘇,但預(yù)計(jì)2024年汽車產(chǎn)量不會(huì)達(dá)到疫情前的水平。住宅建設(shè)也受到高利率、高材料成本和勞動(dòng)力短缺的影響,但基建投資仍然保持穩(wěn)定的發(fā)展勢(shì)頭。德國(guó)的處境尤其艱難,既有制造業(yè)衰退,又有房地產(chǎn)業(yè)危機(jī)。由于貨幣政策預(yù)計(jì)將保持緊縮狀態(tài),預(yù)計(jì)2024年實(shí)際需求不會(huì)反彈,但隨著去庫(kù)存周期的結(jié)束,技術(shù)性反彈將使2024年鋼鐵需求實(shí)現(xiàn)正增長(zhǎng)。

鋼鐵需求繼2022年下降7.8%之后,預(yù)計(jì)2023年還將繼續(xù)下降5.1%。預(yù)計(jì)2024年將增長(zhǎng)5.8%。

美國(guó)

盡管美國(guó)經(jīng)濟(jì)對(duì)大幅加息表現(xiàn)出韌性,但鋼鐵行業(yè)正受到影響。特別是住宅建筑業(yè),預(yù)計(jì)住宅建筑業(yè)將在2023年和2024年出現(xiàn)收縮。然而,由于回流活動(dòng),商業(yè)建筑行業(yè)正呈現(xiàn)強(qiáng)勁復(fù)蘇。2022年《基礎(chǔ)設(shè)施法》和《通脹削減法案》也支持基礎(chǔ)設(shè)施行業(yè)的增長(zhǎng)。制造業(yè)也在放緩,但預(yù)計(jì)汽車行業(yè)將繼續(xù)其疫情后的復(fù)蘇。緊縮貨幣政策的滯后效應(yīng)表明2024年存在下行風(fēng)險(xiǎn)。

鋼鐵需求繼2022年下降2.6%后,預(yù)計(jì)2023年將繼續(xù)下降1.1%,2024年將增長(zhǎng)1.6%。

日本

勞動(dòng)力短缺和成本上升導(dǎo)致建筑業(yè)活動(dòng)增長(zhǎng)緩慢,但在汽車生產(chǎn)復(fù)蘇的幫助下,制造業(yè)鋼鐵需求預(yù)計(jì)將在2023年和2024年呈現(xiàn)溫和增長(zhǎng)(由于日本基本上是一個(gè)供給側(cè)受限的經(jīng)濟(jì)體,日元疲軟或外部市場(chǎng)對(duì)用鋼行業(yè)的影響有限)。

鋼鐵需求繼2022年下降4.2%后,預(yù)計(jì)2023年將繼續(xù)下降2.0%,2024年將有所增長(zhǎng),但僅為0.6%。

韓國(guó)

2022年洪災(zāi)過(guò)后的經(jīng)濟(jì)恢復(fù),以及建筑業(yè)在經(jīng)歷多年萎縮后出現(xiàn)的小幅正增長(zhǎng),將有助于鋼鐵需求在2023年實(shí)現(xiàn)恢復(fù),但由于制造業(yè)(汽車行業(yè)除外)的整體疲軟,鋼鐵需求將只是溫和增長(zhǎng)。

韓國(guó)鋼鐵需求繼2022年萎縮8.5%之后,預(yù)計(jì)2023年將增長(zhǎng)3.3%,2024年將增長(zhǎng)1.1%。

發(fā)展中經(jīng)濟(jì)體(中國(guó)除外)

新興經(jīng)濟(jì)體和發(fā)展中經(jīng)濟(jì)體的鋼鐵需求動(dòng)態(tài)繼續(xù)分化,中國(guó)以外的亞洲發(fā)展中國(guó)家仍能抵御全球逆風(fēng)。新興和發(fā)展中經(jīng)濟(jì)體(中國(guó)除外)的鋼鐵需求繼2022年下降0.6%之后,將在2023年增長(zhǎng)4.1%,2024年增長(zhǎng)4.8%。

印度

在高利率環(huán)境的壓力之下,印度經(jīng)濟(jì)仍然保持穩(wěn)定,預(yù)計(jì)印度鋼鐵需求將繼續(xù)保持高增長(zhǎng)勢(shì)頭。印度建筑業(yè)的增長(zhǎng)受到政府基建支出和私人投資復(fù)蘇的推動(dòng)。基建投資也將支持生產(chǎn)資料行業(yè)的增長(zhǎng)。汽車行業(yè)將繼續(xù)保持健康增長(zhǎng)勢(shì)頭。耐用消費(fèi)品行業(yè)是唯一一個(gè)因通脹/利率上升而表現(xiàn)不佳的行業(yè)-通脹/利率上升限制了可自由支配的支出。然而,隨著節(jié)日期間的支出和產(chǎn)量掛鉤投資計(jì)劃(PLI)的進(jìn)展,2024年的情況將有所改善。

鋼鐵需求繼2022年增長(zhǎng)9.3%之后,預(yù)計(jì)將在2023年和2024年分別呈現(xiàn)8.6%和7.7%的健康增長(zhǎng)。

東盟

盡管通貨膨脹和外部條件不斷惡化,但東盟的鋼鐵需求驅(qū)動(dòng)主要來(lái)自國(guó)內(nèi)需求和基建投資。然而,該地區(qū)的出口已經(jīng)大幅放緩,這也削弱了東盟制造業(yè)的表現(xiàn)。越南尤其受到全球貿(mào)易環(huán)境惡化的影響。政治局勢(shì)導(dǎo)致一些國(guó)家基建投資出現(xiàn)延誤。

東盟地區(qū)的鋼鐵需求繼2022年下跌0.2%之后,預(yù)計(jì)將在2023年增長(zhǎng)3.8%,2024年增長(zhǎng)5.2%。

其他歐洲國(guó)家

土耳其鋼鐵需求預(yù)計(jì)將在2023年實(shí)現(xiàn)19.0%的高增長(zhǎng),并在2024年繼續(xù)增長(zhǎng)。該國(guó)開展的與地震有關(guān)的建筑業(yè)活動(dòng),以及放棄驅(qū)逐外資的非常規(guī)貨幣政策,都將有益于拉動(dòng)鋼鐵需求。

其他歐洲國(guó)家的鋼鐵需求繼2022年下降2.5%后,預(yù)計(jì)將在2023年增長(zhǎng)14.9%,2024年增長(zhǎng)5.1%。

中東和北非地區(qū)

隨著海合會(huì)和北非地區(qū)鋼鐵需求的收縮,預(yù)計(jì)中東和北非地區(qū)今年的鋼鐵需求將收縮。

由于沙特阿拉伯和卡塔爾的建筑業(yè)活動(dòng)出現(xiàn)低迷,海合會(huì)地區(qū)的鋼鐵需求在2022年強(qiáng)勁復(fù)蘇之后,2023年將有所下降。隨著大型項(xiàng)目和被壓抑的住房需求的增加,2024年的鋼鐵需求將出現(xiàn)健康反彈。預(yù)計(jì)阿聯(lián)酋在海合會(huì)國(guó)家中表現(xiàn)較好,這主要源于阿聯(lián)酋房地產(chǎn)行業(yè)的蓬勃發(fā)展和對(duì)非石油行業(yè)的投資。

埃及的鋼鐵需求繼續(xù)受到俄烏的影響。利率的居高不下、嚴(yán)重的貨幣貶值、外匯獲取機(jī)會(huì)的限制以及生產(chǎn)成本的高漲,導(dǎo)致大型項(xiàng)目停工。由于通貨膨脹預(yù)計(jì)將在2023年下半年達(dá)到峰值,預(yù)計(jì)2024年情況將略有改善。

中東和北非地區(qū)的鋼鐵總需求繼2022年增長(zhǎng)9.4%之后,預(yù)計(jì)將在2023年下降3.5%,2024年增長(zhǎng)3.5%。

俄羅斯和其他獨(dú)聯(lián)體國(guó)家+烏克蘭

俄羅斯經(jīng)濟(jì)在2022年的表現(xiàn)好于預(yù)期,由于政府推出的大規(guī)模刺激措施,GDP僅出現(xiàn)小幅收縮,石油收入的增加以及經(jīng)濟(jì)制裁條件下的調(diào)整措施,預(yù)計(jì)俄羅斯經(jīng)濟(jì)將在2023年實(shí)現(xiàn)小幅正增長(zhǎng)。2023年鋼鐵需求預(yù)計(jì)也將出現(xiàn)溫和回升。但到2024年,俄羅斯的經(jīng)濟(jì)環(huán)境將惡化,發(fā)生貨幣貶值、勞動(dòng)力短缺以及供應(yīng)鏈中斷。由于獲得現(xiàn)代技術(shù)的機(jī)會(huì)減少和零部件進(jìn)口的持續(xù)限制,工業(yè)生產(chǎn)將面臨惡化。

烏克蘭的用鋼行業(yè)形勢(shì)趨于穩(wěn)定和改善。2023年3月以來(lái),在比較基數(shù)較低的情況下,用鋼行業(yè)呈現(xiàn)上升趨勢(shì)。企業(yè)搬遷、為國(guó)內(nèi)流離失所者建造住房、修復(fù)受損的基礎(chǔ)設(shè)施以及開發(fā)新的物流路線等,都有助于建筑業(yè)活動(dòng)。

相對(duì)于2023年4月的預(yù)測(cè),我們對(duì)俄羅斯和烏克蘭的2023-2024年預(yù)測(cè)有所上調(diào),可能會(huì)進(jìn)行重大調(diào)整。

拉丁美洲

拉丁美洲在提高利率以應(yīng)對(duì)通貨膨脹方面領(lǐng)先于其他國(guó)家,一些國(guó)家已經(jīng)開始放松貨幣政策。然而,這些措施卻導(dǎo)致經(jīng)濟(jì)放緩,與4月份的預(yù)測(cè)相比,鋼鐵需求前景惡化,許多國(guó)家在2023年出現(xiàn)經(jīng)濟(jì)收縮。2023年和2024年,建筑業(yè)將小幅增長(zhǎng)。經(jīng)濟(jì)和政治下行風(fēng)險(xiǎn)因素有很多,例如,中國(guó)經(jīng)濟(jì)放緩、高負(fù)債和金融市場(chǎng)波動(dòng),以及政治局勢(shì)不穩(wěn)定和不確定等。

拉丁美洲的鋼鐵需求繼2022年下降8.3%后,預(yù)計(jì)將在2023年增長(zhǎng)1.4%,在2024年增長(zhǎng)2.1%。

由于制造業(yè)低迷和房地產(chǎn)行業(yè)疲軟,預(yù)計(jì)今年巴西的鋼鐵需求將再次收縮。政府對(duì)新啟動(dòng)的GDP加速計(jì)劃的投資,預(yù)計(jì)將在未來(lái)幾年推動(dòng)建筑業(yè),鋼鐵需求預(yù)計(jì)將在2024年溫和復(fù)蘇。

墨西哥的情況較為樂觀,支撐該國(guó)經(jīng)濟(jì)的是強(qiáng)烈的消費(fèi)者情緒、近岸外包活動(dòng)以及涉及選舉的政府支出。鋼鐵密集型制造業(yè)表現(xiàn)良好,尤其是汽車行業(yè)。隨著住宅部門的收縮,建筑業(yè)活動(dòng)不太活躍,但近岸外包和公共投資正在支撐起建筑業(yè)。

寶城期貨:鐵礦石承壓運(yùn)行

2024-10-22

李忠雙:受四大因素影響,近期板材市場(chǎng)盤整運(yùn)行

2024-10-22

鋼“財(cái)”說(shuō):庫(kù)存降幅收窄,鋼價(jià)弱勢(shì)震蕩

2024-10-18

海關(guān)總署:前三季度中國(guó)出口板材5503萬(wàn)噸,同比增26.6%

2024-10-18

徽商期貨:鋼材產(chǎn)業(yè)因素重回主導(dǎo)地位

2024-10-17

全球礦業(yè)產(chǎn)業(yè)鏈格局調(diào)整,礦業(yè)發(fā)展進(jìn)入新周期

2024-10-17

強(qiáng)美元再回歸,人民幣兌美元跌破7.1后走向如何?

2024-10-16

央行進(jìn)行6424億元7天期逆回購(gòu)操作

2024-10-16

鋼貿(mào)商預(yù)計(jì)短期內(nèi)鋼價(jià)不會(huì)大漲大跌

2024-10-15

神東煤炭集團(tuán)前三季度產(chǎn)量完成14508萬(wàn)噸

2024-10-15

杭州杭鋼對(duì)外經(jīng)濟(jì)貿(mào)易有限公司

杭州杭鋼對(duì)外經(jīng)濟(jì)貿(mào)易有限公司  企業(yè)郵箱

企業(yè)郵箱